短期プライムレート(短プラ)が下がらないと金利低下の恩恵に授かれない?

日本銀行が2016年1月末に我が国の金融史上初となる「マイナス金利」という政策を導入したのは、もうみなさんもご存じのことだと思います。そして、マイナス金利が日本企業や国民のために、少しでも経済が活性化されるよう導入された政策であることも、既にみなさんご存じだと思います。さて、実際にこのマイナス金利政策はうまくいっているのでしょうか?

まだ導入後数ヶ月しか経過していないこの時期に結論づけることは大変難しいですが、たとえば国債や長期金利はマイナス金利導入後に低下し、一定の効果が上がっていることがわかっています。しかし、これらの効果が上がっているのは、実は大手企業中心になっていることも最近わかってきました。

その一因としてあげられているのが、『短期プライムレート』、通称「短プラ」と呼ばれているものです。

短期プライムレート(短プラ)とは

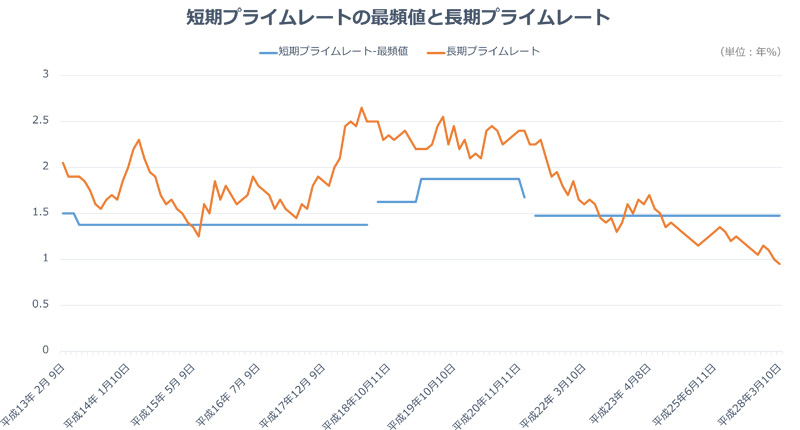

短期プライムレート(短プラ)は、短期間(1年未満)の企業向け融資等に使用するレートで、信用度に何の問題もない場合の最優遇貸出金利のことをいいます。短期プライムレート(短プラ)は、各銀行が自主的に決めており、その最頻値・最高値・最低値を毎月日銀が発表していますが、2001年2月以降のデータは以下のとおりです。

このデータを見ると、「長期プライムレート」(通称「長プラ」)はマイナス金利発表前が1.1%だったのに対し直近では0.95%まで下がっていますが、短期プライムレート(短プラ)は1.475%で全く変わっていないことが分かります。

短期プライムレート(短プラ)は中小企業融資や個人融資に影響する

短期プライムレート(短プラ)に連動している代表的なものには、住宅ローンの変動金利型があります。変動金利型は、通常「基準金利」と「優遇幅」の二つに基づいてローン金利が決定されますが、この「基準金利」が短期プライムレート(短プラ)に連動しているものが殆どであるため、マイナス金利が導入された後も、変動金利型の住宅ローンの金利はほとんど下がっていないのが現状です。他にも、教育ローンや自動車ローンも短期プライムレート(短プラ)連動型が多くなっており、個人にはマイナス金利導入による金利低下の恩恵が届きにくくなっているといえるでしょう。また、中小企業融資も短期プライムレート(短プラ)連動型が多く、個人同様に恩恵を受けにくい構図となっています。なお、固定金利型の住宅ローンはマイナス金利の恩恵を受けて金利は下がってきていますので、個人が全く恩恵を受けていないという訳ではありません。

短期プライムレート(短プラ)はなぜ下がらない?

日銀がマイナス金利を導入したため、理論的には短期プライムレート(短プラ)も長期プライムレート(長プラ)や他の金利と同様に下がっていくと思われていましたが、実際には現状では下がっていません。それは、短期プライムレート(短プラ)を下げると銀行の利ザヤが縮小し、銀行収益悪化に直結するという銀行内部の事情が影響しているのかもしれません。一方で、競争原理が働きどこか一行でも短期プライムレート(短プラ)を下げれば、それに追随する銀行も出てきて、短期プライムレート(短プラ)も下がっていくことが近い将来に起こらないとも限りません。

まだまだ始まったばかりのマイナス金利ですが、個人の暮らしに恩恵が届くようになるには少し時間がかかりそうですね。

0 件